[TRAD] LES STARTUPS MUSICALES INNOVENT AU DELÀ DU STREAMING, MAIS LES INVESTISSEURS JOUENT LA SÉCURITÉ

Analyse de l’écart entre les secteurs de l’industrie musicale soutenus par les accélérateurs et conférences, et les investissements dans les startups musicales des spécialistes du capital risque en 2017

Cet article est originellement publié sur Billboard sous le titre « Music Pushes to Innovate Beyond Streaming, But Investors Play It Safe: Analysis». Il a été traduit et adapté librement par Next In Music afin de faire profiter de sa pertinence les lecteurs non anglophones.

Si vous avez du mal à savoir si le secteur de l’innovation musicale se porte bien en 2017, je ne vous jette pas la pierre.

D’un côté, des stars de la music-tech autrefois dominantes font face aujourd’hui à des problèmes de financement, suggérant que les succès financiers dans ce secteur sont compliqués à atteindre. Jawbone, l’entreprise d’enceintes, casques bluetooth et autres produits technologiques aux nombreuses récompenses était autrefois valorisée à plus de 3 milliards de dollars. Ils sont actuellement officiellement en train de fermer boutique. SoundCloud était il y a presque un an en train de sérieusement réfléchir à une offre d’achat d’un milliard de dollars. Ils ont licencié 40% de leurs équipes la semaine dernière. […]

De l’autre côté, les principaux services de streaming tirent la croissance de l’industrie musicale vers le haut pendant que les conférences musique-tech et les accélérateurs comme le SXSW Music Startup Spotlight, le Midemlab Accelerator et Techstar Music stimulent l’innovation. En 2017, ce sont 54 startups venues venues du monde entier qui ont participé à ces trois programmes. Elles évoluent dans des secteurs variés, depuis les solutions pour la musique live et l’envoi de messages automatisés, jusqu’aux outils d’analyses pour les labels et artistes. A l’exception de Live Nation, Balderton Capital et Evolution Media, la majorité des entreprises ayant pour le moment investi cette année dans les startups musicales l’ont fait pour la première fois en 2017. Pourtant peu de startups musicales ont pour le moment réussi à délivrer les 30% de retour sur investissement que la plupart des capitaux-risqueurs (« venture capitalists » – VC) recherchent.

“Nous avons une approche de long terme pour faire grandir l’écosystème, et nous voyons des VCs investir dans les mêmes types d’entreprises” explique Bob Moczydlowsky, directeur du programme TechStar Music. L’accélérateur a réuni plus de 100 VCs lors de sa journée “demo day” au printemps dernier.

Un écart bien réel entre les secteurs innovants et les choix d’investissements dans les startups musicales

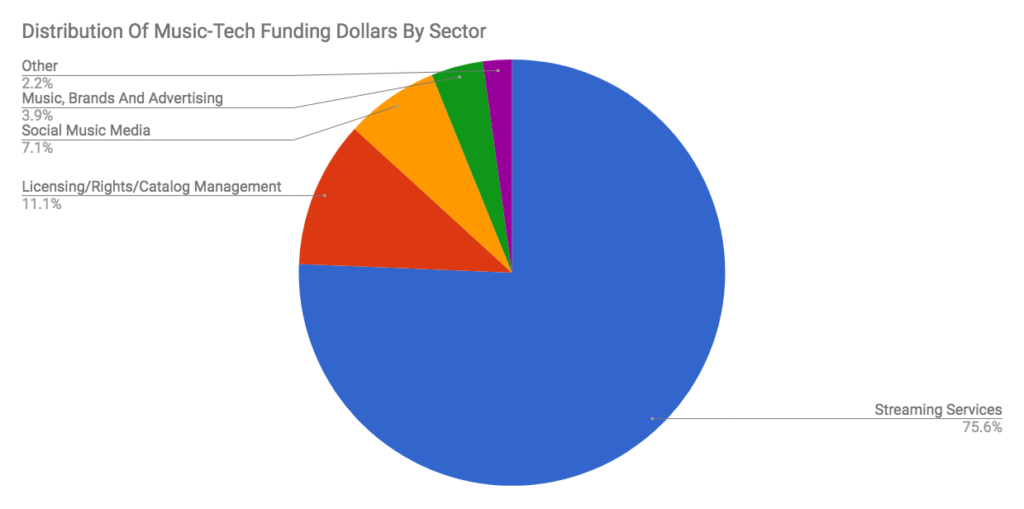

Presque 900 millions de dollars ont été investis dans les entreprises music-tech pendant la première moitié de 2017. Mais l’analyse des données publiques de ces investissements révèle que 75% sont allés financer des services de streaming, dont 82% ont été concentrés sur les 4 plateformes principales. C’est là que le décalage se fait sentir entre les secteurs auxquels les accélérateurs musique dédient principalement leur aide (hardware, réalité virtuelle, chatbot, outils pour les labels) et les problématiques sur lesquelles les entreprises de capital risque se concentrent (streaming, réseaux sociaux, marques). Cet écart étouffe potentiellement l’innovation dans le reste de l’industrie musicale.

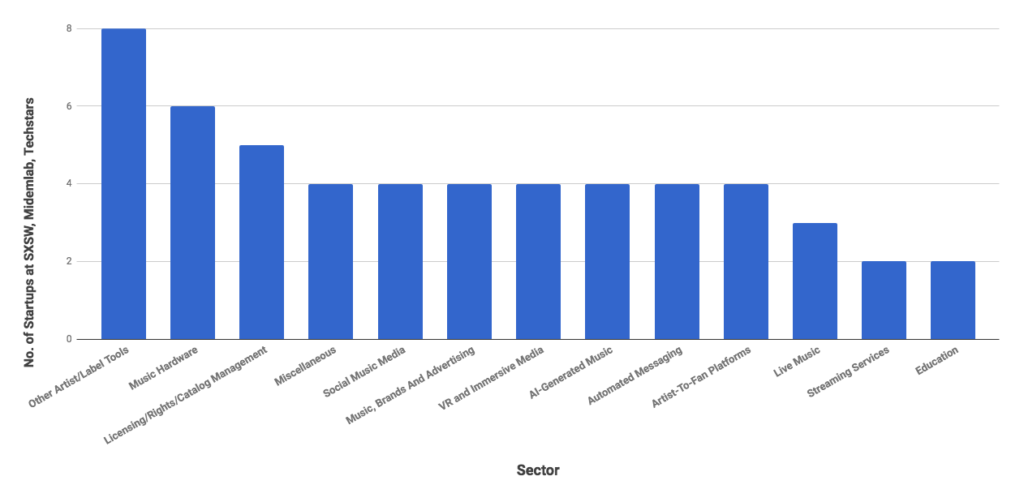

Cette année, les accélérateurs musique ont pour le moment donné leur chance à des secteurs souvent négligés par les VCs :

Nombre de startups intégrées aux programmes Midemlab, TechStar Music et SXSW par catégorie de produits et services – (c) Billboard

Les services de streaming ne représentent que 4% des startups accélérés par les programmes music-tech. A l’inverse les messageries automatiques et les outils de création musicale basés sur l’AI représentent aujourd’hui 15% des startups intégrées. Cette apparition de nouvelles catégories est cohérente avec les investissements technologiques dans d’autres secteurs, et les tendances de recrutement. Les majors sont optimistes sur le futur des assistants digitaux virtuels (VDA) comme les chatbots et les appareils à reconnaissance vocale comme Amazon Alexa. Spotify vient de recruter François Pachet, le Directeur du Sony Computer Science Laboratory à Paris qui a développé une intelligence artificielle capable d’écrire un morceau dans le style des Beatles. Il va aider la plateforme à développer des outils de création musicale grâce à l’intelligence artificielle.

Des investissements concentrés sur le streaming

Pourtant, cette concentration égalitaire sur des problématiques très larges ne semble pas se retrouver dans le paysage plus vaste de l’investissement. Les services de streaming ont capturé plus de 75% des investissements. Les réseaux sociaux musicaux, les solutions de gestion de catalogue et les initiatives associant musique et marques arrivent respectivement en seconde, troisième et quatrième position. Tous les autres secteurs combinés ne représentent que 2.2% de l’investissement total :

Répartition des montants de fonds levés entre les différents produits et services – (c) Billboard

Cette répartition de l’investissement ressemble à celle de 2016, année pendant laquelle les 3 plus grosses levées de fonds sont également allées aux plateformes de streaming : 1 milliard de dollars pour Spotify, 109 millions pour Deezer et 70 millions pour SoundCloud. La plupart des sociétés de capital-risque orientées vers les produits B2C voient tout simplement dans le streaming le modèle économique le plus sûr actuellement dans l’industrie musicale sans lequel l’industrie musicale ne pourrait plus survivre. C’est un contraste avec d’autres industries comme l’immobilier, où les investisseurs sont au moins deux fois plus confiants dans l’avenir du marché que les entrepreneurs. […]

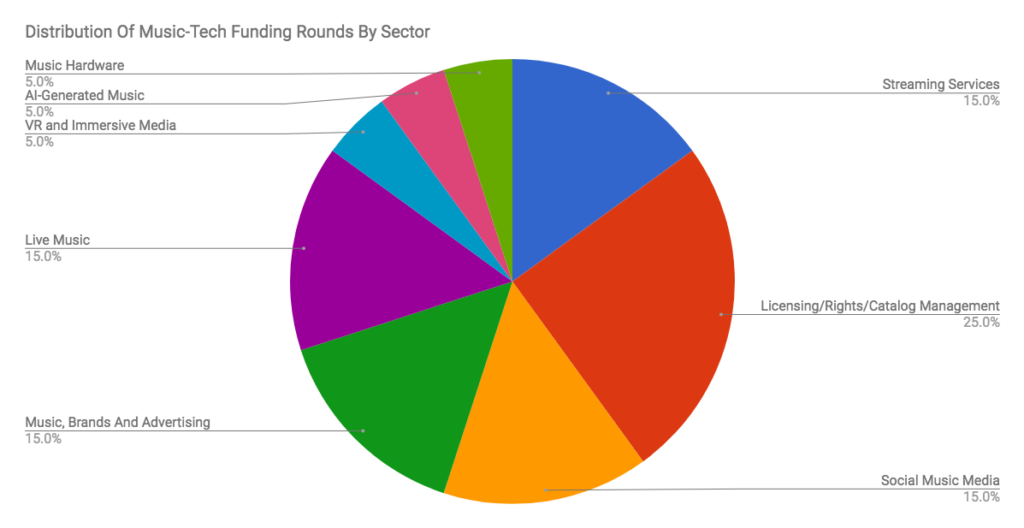

Une répartition plus égalitaire lorsque l’on regarde le nombre de tours plutôt que les montants levés :

Les énormes chèques reçus par les services de streaming déforment la vision globale sur l’investissement dans la musique. L’analyse du nombre de tours de levées, plutôt que le montant, dépeint un paysage un petit peu plus égalitaire :

Répartition du nombre de tours de levées de fond par type de produit ou service – (c) Billboard

Les solutions de gestion de catalogue (Kobalt Music, Stem ou Dubset) passent alors en première position, avec 25% des tours. Il est intéressant de noter que les réseaux sociaux musicaux et la musique live sont les deux seuls secteurs qui sont plutôt bien représentés à la fois dans les participations à des programmes d’accélération et dans le nombre total de tours de table.

A l’inverse, les projets plus futuristiques et/ou avec une composante technique plus importante (hardware, réalité virtuelle) sont populaires auprès des accélérateurs mais sont sous-représentés lorsqu’il s’agit d’investissement. Alors que le hardware est le deuxième type de startups représentées dans les accélérateurs, ce secteur représente moins de 10% des fonds levés cette année (2,6 millions de dollars pour les startups Mogees et Soundbrenner). Et alors que des entreprises allant de Live Nation et Universal Music à Citi et Microsoft ont annoncé lors des 6 derniers mois des mouvements stratégiques vers la réalité virtuelle, les investissements de VCs dans ce secteur sont plutôt faibles. MelodyVR est pour le moment la seule startup à avoir levé des fonds dans ce secteur cette année.

Plus surprenant encore, les outils pour artistes et labels comme les plateformes de découverte via des influenceurs (Instrumental), ou encore des outils d’analyse de performance (Soundcharts) n’ont encore pas levé de fonds, malgré une attention inégalée de la part des accélérateurs. Le marché pour ces outils n’est peut être pas encore assez important pour attirer des investisseurs traditionnels.

Une mauvaise connaissance des problématiques du secteur

Un obstacle culturel plus tenace est toujours présent : […] peu de sociétés de capital-risque sont dirigées par des personnes ayant une véritable expérience de l’industrie musicale, et sont de fait certainement moins familières des enjeux sur ce marché. Certaines entreprises comme Plus Eight Equity Partners […] cherchent à combler cet écart idéologique, mais elles sont encore peu nombreuses.

La mauvaise connaissance du marché par les VCs et leur penchant pour la sécurité complique le passage d’accélération à financement pour certaines des startups les plus en avance sur leur temps et aux besoins financiers les plus urgents. Un nombre croissant de startups, comme 8tracks et Chew, expérimentent avec le crowdfunding pour attirer un groupe plus large et moins conventionnel d’investisseurs.